首页

实务课程

继续教育

交流中心

首页

实务课程

继续教育

交流中心

央行年内第二次降准,对个人理财有影响吗?

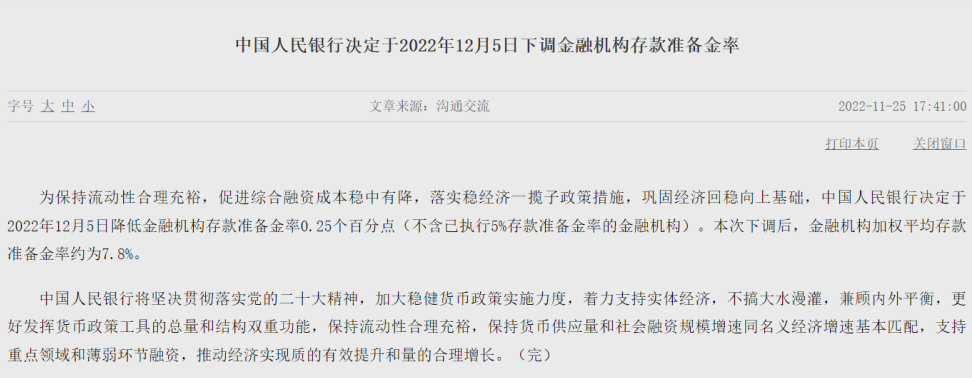

11月25日,中国人民银行宣布于2022年12月5日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构),共计释放长期资金约5000亿元。本次下调后,金融机构加权平均存款准备金率约为7.8%。

这是2022年,时隔7个月以来,央行第二次出手降准。

图片来源 | 中国人民银行官网

此次降准传递着怎样的信号?透露出哪些重要变化?又将对老百姓的钱袋子有何影响呢?下文带你一起探讨。

01

什么是降准?

所谓“降准”,指的是中央人民银行降低“存款准备金率”。

那什么是存款准备金率呢?通俗的说,存款准备金率就是央行给出的一个比例,要求每家银行都要把客户储蓄的资金按照这个比例上缴到央行进行统一保管。

比如,银行的存款准备金率是15%。那么,每存100元,银行就需要上交15元给央行。但如果降准1%,准备金率变成14%,那么银行就可以相应少交1元,只需要上交14元给央行,余下了86元可以用于放贷等。

所以“降准”就意味着上交给央行的准备金可以少一些。银行金融机构的资金来源增加就会到投入到信贷或者其他市场,从而释放出近千亿长期资金,带来诸如货币供应量增加、流动性加强、流动速度加快、刺激市场经济增长等一系列影响。

对于实体经济而言,降准可以大大减轻融资压力,降低融资端成本,加大对实体经济特别是中小微企业的支持力度;对于广大民众生活而言,在增加收入、解决就业难等方面都会有较大收益。

02

降准释放哪些信号?

此次降准的目的是什么呢?

央行表示,一是为保持流动性合理充裕,保持货币信贷总量合理增长,加大对实体经济的支持力度;二是可优化金融机构资金结构,增加金融机构长期稳定资金来源,支持受疫情严重影响行业和中小微企业;三是可降低金融机构资金成本每年约56亿元,通过传导能够促进降低实体经济综合融资成本。

综合近期市场环境分析,11月以来,全国疫情态势复杂反复扰动、银行净息差下行压力较大、债券市场波动剧烈、楼市走势不明,多重因素的叠加或许是此次降准直接原因。

相关报道截图

总体来看,此次降准措施是在释放稳增长的积极信号,能够有效增强金融市场信心、稳定市场情绪,为实体经济稳步回升创造良好的金融环境。

03

对个人理财有何影响?

降准措施将对股市、债市和楼市等产生多维度利好作用。而债券市场的变动与理财产品、债券基金的涨跌息息相关。以下,我们将详细探讨降准对债市的影响。

11月以来,债券市场出现剧烈波动,债券基金经历了近一个月震荡下跌,短期利率大幅走高,引发投资者对未来一段时间流动性不足的担忧,机构负债端开始出现理财“赎回潮”和“产品赎回-被迫抛售-净值下跌-产品赎回”的负反馈。

此时央行宣布“降准”,向市场释放保持流动性合理充裕的积极信号,对债市中短端的利好更加明确,有助于债券市场恢复平稳。要注意的是,长期来看,债券市场交易价格与实际利率呈反向关系,如果后续经济恢复、市场需求加大,债券市场还将继续波动。此外,影响债市走势的因素较多,市场仍存在很多变数。

因此,对于个人理财而言,除了要关注宏观经济、货币政策、市场情绪等影响,预测短期内利率走势、债券涨跌之外,更要着重了解资产本身,比如长期回报、回撤幅度等,切勿迷失在短期利益里,等做好准备了再投资也不急。

作为理财师,更要注意进行资产配置时,在合理预期短期走势的同时,也要把控好未来整体动向,只有把目光放长远,才能为客户制定一份适当的理财对策。

以上就是“央行年内第二次降准,对个人理财有影响吗?”的介绍,希望对您有所帮助。