首页

实务课程

继续教育

交流中心

首页

实务课程

继续教育

交流中心

个人养老金含金量系列5:通过个人养老金能实现养老无忧吗?

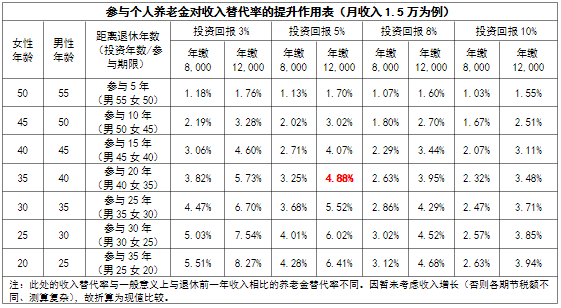

以月收入1.5万为例,假设女性55岁退休,男性60岁退休,退休后余寿30年,退休后投资报酬率为3%,退休前以投资回报率折现/复利,不同投资回报、不同缴费额下,不同参与年限,对收入替代率的提升作用均有限(见下表所示)。

表:参与个人养老金对收入替代率的提升作用表(月收入1.5万为例)

示例:

月收入1.5万、年缴1.2万,投资报酬率5%,参与当年节税额为1,200元,20年节税总金额为39,679元(退休时点价值),(每年初缴1,2万)参与个人养老金投资账户总收益为44.38万元,退休后30年每年初可领取2.33万元,折算到现在为8,787元,占当前年收入18万(月收入1.5万)的比例仅为4.88%。可以理解为经过20年的个人养老金资金账户投资累积的资金,均摊到退休后30年去花,每年能花的钱在今天的价值为8,787元。

结论:

参与年限越长、缴费金额越多,收入替代率提升效果越明显,但提升效果有限。即便参与个人养老金制度并足额缴费,若原养老金替代率较低,想实现尊严、体面养老,可能仍存在养老金缺口,需要通过普通账户投资补充。

同时,此处假设退休后余寿30年,而根据有关数据测算,80后达到百岁人生的概率为25%。若实际预期余寿高于30年,或各期节税金额未实现投资回报,现行制度下个人养老金所起到的养老缺口弥补作用更将有限。

以上各测算,多以年初顶格缴费1.2万为假设,且多家银行在APP中嵌入“定投”功能,个人可选择按天/周/月/每2个月/每3个月等频率定投。兼顾其他理财目标,参与者也可在每年底(任何时点均可,年缴费累计不超1.2万即可),来决策当年存入金额。

随着第一阶段开户争夺战的结束,2023年各家银行将继续迎来个人养老金资金账户开户潮,营销重心也将转移到缴存金额的提升,最后转化为金融产品交易。

如何选择具体产品进行投资、各类产品选取的关键点、与资金账户外资产配置的联动等问题较为复杂,需综合考量自身养老需求、退休年龄、产品特征、自身风险承受能力等因素,后续将继续分析。

以上就是“个人养老金含金量系列5:通过个人养老金能实现养老无忧吗?”的介绍,希望对您有所帮助。