首页

实务课程

继续教育

交流中心

首页

实务课程

继续教育

交流中心

2023年,银行理财的五大新动向

当前,银行竞争日趋白热化,如何把握零售转型的发展趋势,盘活优质存量资产,充分发挥特色服务优势,强化客户忠诚度,扩大营收规模成为各家银行“破局出圈”的一道难题。对于银行人来说,则是机遇与挑战并存,改观“理财产品销售”刻板印象,提升专业服务价值成为拓展职业发展路径的必经之路。

2023 年以来,银行理财市场逐步回暖,理财净值稳步上涨。之后银行理财能不能一直“香”下去?银行理财市场未来走势如何?又有哪些新动向?

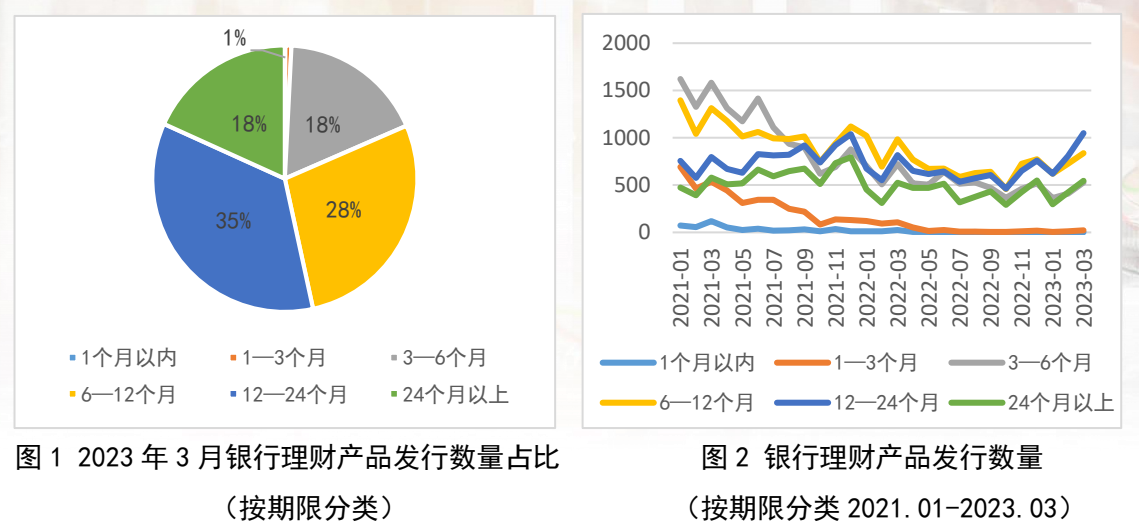

01 新发产品回暖,期限不断拉长

2023 年以来,3 个月以上的理财产品发行数量增速明显, 12~24 个月期限的产品数量增加显著,3 个月以内的短期限产品大规模压缩。

总体来看,封闭式产品占比逐步提升,产品期限不断拉长,有利于帮助缓解银行理财产品期限错配的问题,进一步稳定理财市场。究其原因,除了债券收益率下行等市场因素以外,也与在“破净潮”之后理财公司为了契合部分低风险投资者的理财需求、稳住规模,推出大量摊余成本法、混合估值法的产品有关。

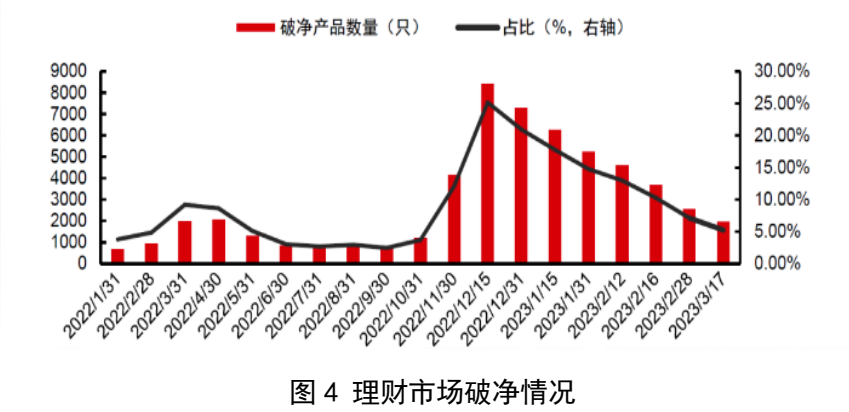

02 收益回升,“破净”压力缓释

随着经济复苏与资本市场的回暖,理财产品的净值逐步回升。截至3 月17日,银行理财产品的破净率降至 5.23%,已然接近去年 “赎回潮”前的水平。

从3月份理财到期市场看,全市场到期开放式固收类理财产品的平均兑付收益率(年化)环比上涨 0.56 个百分点,封闭式固收类理财产品的平均兑付收益率(年化)环比上涨 0.31 个百分点,平均兑付收益率已逐步回升。

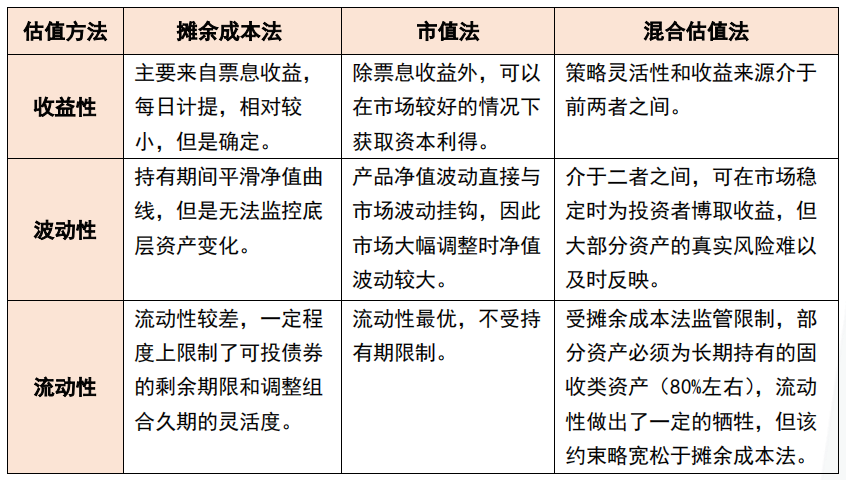

03 稳定市场,估值方法调整

资管新规前,银行理财多采用摊余成本法计量。资管新规实施后,金融资产坚持公允价值计量原则,鼓励使用市值计量。2023 年伊始,不少银行推出混合估值法理财产品,即:产品对持有至到期且以收取合同现金流量为目的的部分资产采用摊余成本法估值,对其余资产采用市值法进行估值。可以在摊余成本法的保障下维持净值的相对稳定,而市值法估值的资产可以博取市场机会、提高产品组合的综合收益。

需要注意的是,理财的收益性和安全性取决于投资的底层资产和配置策略,而不是估值方法。需避免银行为了迎合投资者的风险偏好,对部分或全部资产要采用摊余成本法估值导致的投资策略和金融工具的使用限制,以及封闭运作使产品灵活性降低,不能及时反映市场波动,从而掩盖资产的真实风险,对投资者造成误导。

04 产品优胜劣汰,主题类理财产品迭出

随着理财产品净值化转型的不断推进,理财产品不成立和提前终止的现象愈发常见。普益标准监测,2023年以来,全市场累计约有300款理财产品提前终止。同时,各银行理财公司着眼于打造特色资管体系,ESG、养老、区域性、科技创新等主题型产品相继推出,丰富产品货架的同时,也更好地支持实体经济,服务国家战略。

一方面,面对“提前终止潮”,理财师应对投资者可能出现的疑虑及时进行解答,向投资者详细分析产品提前终止的主要原因及底层逻辑,主动帮助客户重新规划资产配置方案,让投资者感受到有温度的理财服务。

另一方面,对于绿色金融、个人养老金账户等国家层面的战略级发展趋势,银行机构纷纷推出新产品,拓展新业务。理财师也要顺势而为,积极学习新产品、提升专业力,打开拓客展业新局面,为职业新发展蓄力。

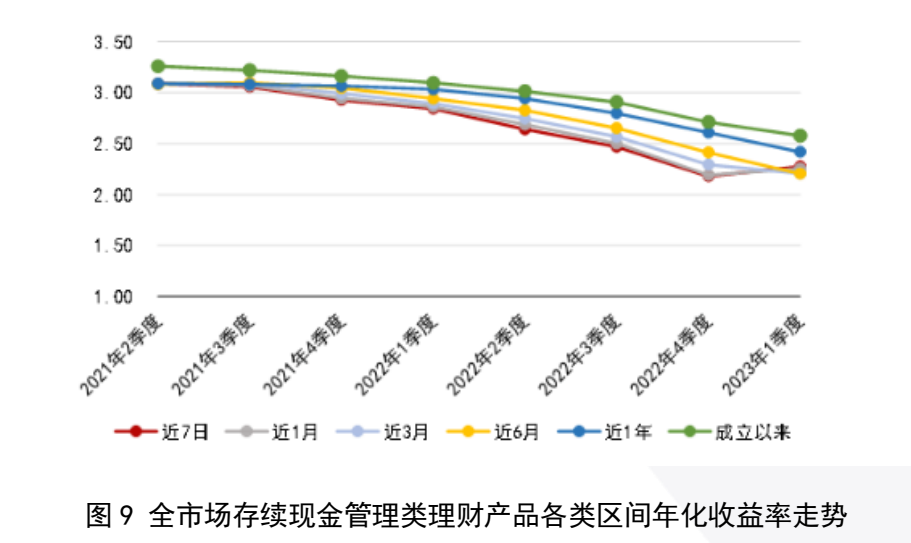

05 产品创新,现金管理类理财新规落地

随着银保监会下发《关于规范现金管理类理财产品管理有关事项的通知》,现金管理类产品逐步规范底层资产投资运作,产品投资范围收窄,转向集中投资货币市场工具,产品收益整体呈现下滑态势。

总之,2023年银行理财整体规模将继续保持稳中向好态势。在净值化转型后的新资管时代,理财师很有必要提升专业能力和服务水平,从客户需求出发,综合考虑产品流动性、收益性和风险性三要素,帮助客户树立正确的投资观念,搭建更合理适配的产品配置体系;满足客户不同的资金收益需求,用产品留住客户,用专业陪伴客户。

更多金融前沿动态,私信领取《理财前线》月刊

免责声明:文中信息或表述仅供参考,不构成对任何人的投资建议。

以上就是“2023年,银行理财的五大新动向”的介绍,希望对您有所帮助。