首页

实务课程

继续教育

交流中心

首页

实务课程

继续教育

交流中心

理财案例|“中年+中产”应该如何理财

主人公介绍

王某,男,42岁,某企业中层管理人员

配偶,女,42岁,某医院医生

女儿,13岁,省城私立学校初一年级

儿子,6岁,公办小学一年级

孩子爷爷,退休教师,因照顾接送孩子与儿孙同住。

家庭财务状况

1、家庭现有活存5万元,某银行短期理财产品20万元,未到期三年期国债20万。

2、房产6套。其中房产1为老家为父母购买(闲置),市价约45万元;房产2和3为夫妻单位分配住房,各70平米,市价约160万元,现已出租,两套年租金约3万元;房产4 为投资房,约90平米,市价约100万元,年租金1.5万,无房贷;房产5为自住房120平米,市价140万,还有房贷20万,每年偿还贷款2.4万元,其中利息1万元;房产6为上半年刚购买,私立学校附近,为孩子上学方便,约140平米,市价约180万,首付100万元,贷款80万元,每年偿还贷款8.2万元,其中利息4.8万元,打算明年搬家。

3、20万自用汽车一辆,无贷款。

4、夫妻二人均有社保和住房公积金,具体账户金额忽略不计,无商业保险。孩子有分红保险,每年缴费2万。

5、过去一年家庭税后收入约55万,年生活开销约9.6万元,子女教育支出5万元,每年旅游支出约10万;去年老人生病手术费10万,金融投资收益约4万元,原来尝试投资股票,亏损严重,对基金了解不多。

第一步:整理家庭资产负债表和收支储蓄表,并做出分析诊断

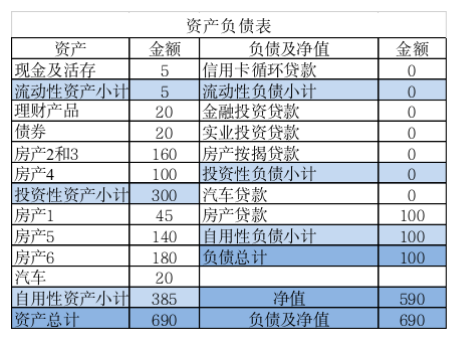

图1

图2

根据家庭基本信息编制的资产负债表(如图1)和收支储蓄表(如图2),该家庭财务诊断:

1.资产负债率14%,负债轻,净值高。

2.资产结构:房产占比90%,金融资产占比7%,无股票、基金类投资。

3.收支合理,储蓄良好。收入中87%来自工作收入;支出中意外老人手术费支出多,保费支出少。

第二步:与客户梳理理财目标

该家庭处于财务生命周期的巩固阶段(如图3),结合家庭情况和客户诉求,未来五年主要理财目标有三个:

房产规划:房产税已进入试点阶段,一家四口居住地5套房产。

子女教育金规划:一儿一女未来教育计划及费用安排应及早筹划。

养老规划:40多岁给老人养老,同时开始准备自己的退休生活。

图3

第三步:根据客户需求提出规划建议

房产规划建议:调整本地房产,如有需求可买大城市房产

原因分析:2021年10月国家高层提出“合理调节过高收入,要积极稳妥推进房地产税立法和改革,做好试点工作”。从2022年开始,试点城市新增4个。房产税试点的可能政策是: 各省市自治区或者选择首套免征,或者选择人均住房面积免征,房产税属于地方税,不会“跨省征收”,目前试点时间5年。

根据目前国家“房住不炒”政策基调推进,未来整体房价增长速度会得到控制,整体上房价有可能出现区域分化,资源集中的区域房价仍有上升空间。

子女教育金规划建议:年金保险+增额寿险

原因分析:儿子年龄小,可以采用教育年金保险准备未来高等教育经费;但女儿已经初中,年金杠杆作用有限,考虑到目前家庭收入属于高峰期,女儿教育经费可以采用较大额度的增额寿险。

养老规划建议:养老年金+基金定投

原因分析:根据目前人口发展趋势,20年后我国老龄化现象更加严重,人均寿命越来越长,再加上通货膨胀,养老金能发多少、可以保障的生活如何是不确定性的。有条件的家庭可以应用保险和投资工具,将目前收入部分转移到未来,养老年金是合同约定的确定性收入,基金定投弹性大,长期收益可观。

此外,还应该适当增加全家的保障计划,如意外、医疗、重疾等基础保障,还有老年人的防癌险等。管理好家庭风险,方能巩固中产生活。具体金额分配,需要根据客户现金流和目标预期进行协商确定。

案例总结:本案例是国内各省会城市典型的中产家庭,夫妻职业均为公务员、事业单位、国有企业等,收入稳定,有不错的资产积累,生活宽裕。但已经步入中年,上升空间有限,未来生活需要着眼未来,充分调动现有资源,合理使用金融工具综合筹划。另外,一个家庭的理财综合方案不可能一步到位,需要根据客户接受程度适时推进并动态调整。

以上就是“理财案例|“中年+中产”应该如何理财”的介绍,希望对您有所帮助。