首页

实务课程

继续教育

交流中心

首页

实务课程

继续教育

交流中心

突发!年终奖等个税优惠政策延续!哪类人群最受益?

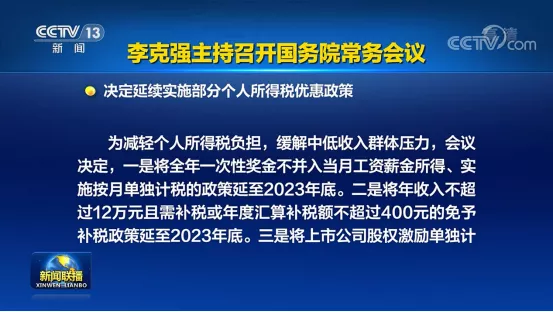

12月29日,国务院总理李克强主持召开国务院常务会议,决定延续实施部分个人所得税优惠政策。会议决定:

①将全年一次性奖金不并入当月工资薪金所得、实施按月单独计税的政策延至2023年底;

②将年收入不超12万元且需补税或年度汇算补税额不超400元的免予补税政策延至2023年底;

③将上市公司股权激励单独计税政策延至2022年底。

上述三项政策,预计一年可减税1100亿元。

图片来源:央视新闻联播

年终奖税收优惠政策再延2年

按照此前财税部门文件的规定,2019年1月1日至2021年12月31日,居民个人取得全年一次性奖金可以不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税,计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数;也可以选择并入当年综合所得计算纳税。

图片来源:国家税务总局官网

此次国务院常务会议将政策延续到2023年底,意味着2022年和2023年的年终奖也可以选择单独计税或者合并计税两种方式了。

那么谁是这项政策的最受益群体?总的来说,单独计税适用于全年工资高于年终奖的员工,合并计税则适用于年终奖较多的员工。

举两个例子:

A公司小王,2020年工资扣除三险一金、免征额等后,应纳税所得额15万元,年终奖3万元。按单独计税的方式,小王共需缴纳900元个税,年终奖到手29100元;按合并计税的方式,相当于年终奖扣税6000元,到手24000元。对小王来说,单独计税到手的年终奖更多。

B公司小李,2020年工资扣除三险一金、免征额等,应纳税所得额3万元,年终奖27万元。如果单独计税,小李年终奖共需缴税52590元,工资缴税900元,合计53490元。如果合并计税,则共需缴纳个税43080元。对小李来说,合并计税到手的年终奖更多。

从具体数值来看:

当年收入(含年终奖)-6万及三险一金、附加扣除等后应纳税所得额≤0时,年终奖选择并入综合所得更节税;

0<当年收入(含年终奖)-6万及三险一金、附加扣除等后应纳税所得额≤36000时,年终奖选择两种方式都可以;

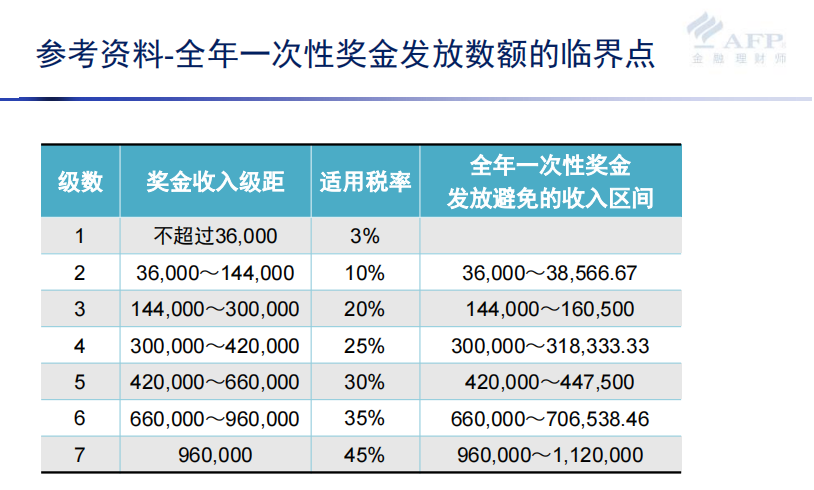

当年收入(含年终奖)-6万及三险一金、附加扣除等后应纳税所得额>36000时,这种情况就要注意单独计税不同税率的临界点,员工年终奖数额超过临界点,企业可以利用将奖金平均转入月工资等方式,让员工得到切实的实惠。

图片来源:AFP金融理财师认证课程

年收入不超12万元暂免补税政策延续

在2019年11月20日召开的国务院常务会议中,明确暂定两年内对综合所得年收入不超过12万元或年度补税金额较低的纳税人,免除汇算清缴义务。

此次国务院常务会议将年收入不超12万元且需补税或年度汇算补税额不超过400元的免予补税政策延至2023年底,将进一步减轻纳税人特别是中低收入群体负担。

近日召开的全国财政工作视频会议指出,2021年,积极的财政政策提质增效,推动构建新发展格局迈出新步伐、高质量发展取得新成效。其中,优化和落实减税降费政策,预计全年新增减税降费达到1万亿元。

上市公司股权激励单独计税政策延长

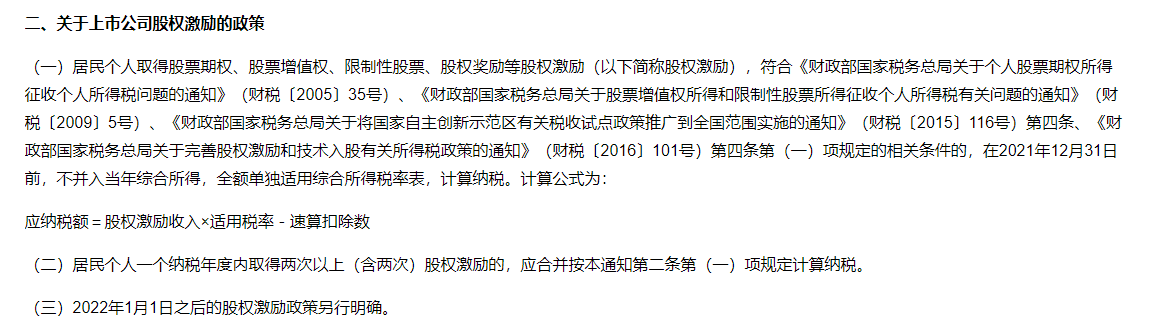

根据此前财政部、税务总局《关于个人所得税法修改后有关优惠政策衔接问题的通知》,居民个人取得股票期权、股票增值权、限制性股票、股权奖励等股权激励(以下简称股权激励),符合相关条件的,在2021年12月31日前,不并入当年综合所得,全额单独适用综合所得税率表,计算纳税。2022年1月1日之后的股权激励政策另行明确。

来源:国家税务总局网站

此次国务院常务会议将上市公司股权激励单独计税政策延至2022年底,将助力稳定居民实际可支配收入、提振消费,从而稳定经济增长;同时,科技创新型企业对股权激励的运用较多,因此股权激励个税相关政策的延续还可以稳定这类企业对人才的吸引力。

税收是调节人民贫富差距、实现共同富裕的重要手段之一,此次相关个税优惠政策的调整也是为了持续减轻个人所得税纳税人负担,缓解中低收入群体压力。作为理财师,在为客户做税务优化时,除了在不违反法律法规的前提下满足客户需求,还应该密切关注经济政策相关动态,帮助其实现财富税后收入的稳健增长。

文中资料来源:中国证券报、国家税务总局等

以上就是“突发!年终奖等个税优惠政策延续!哪类人群最受益?”的介绍,希望对您有所帮助。