首页

实务课程

继续教育

交流中心

首页

实务课程

继续教育

交流中心

选对计税方式,等于多发年终奖!

农历年将至,上班族们开始期待自己的年终奖。根据2021年年底公布的延续实施部分个人所得税优惠政策,年终奖个税减税优惠政策实施至2023年底。今年的年终奖,依然有两种计税方式可供选择。即单独计税和合并计税。

单独计税咋计算

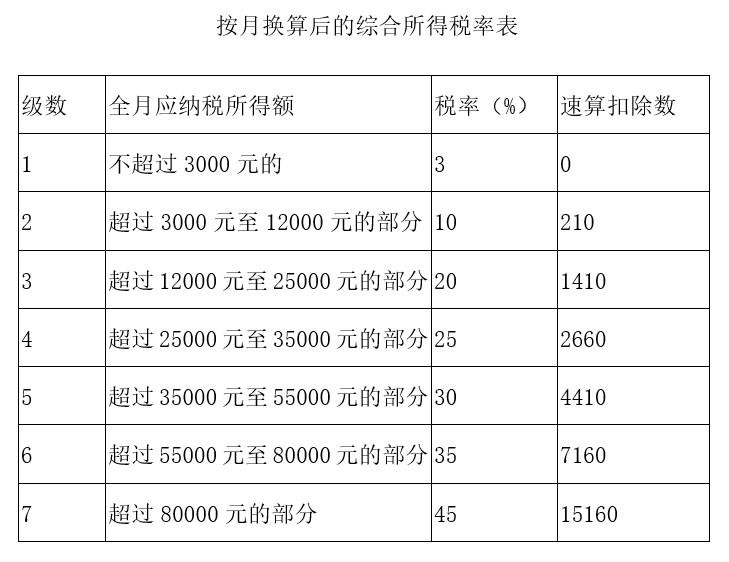

单独计税即所收入的年终奖不并入当年综合所得,用奖金数额除以12个月,得到的数额再按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。

图表来源于财政部、税务总局相关文件

举个例子:

陈某,2022年工资收入为12万,年终奖为6万元,社保、公积金、专项附加扣除全年合计扣除3万。

如果单独计税:年终奖60000÷12=5000元,适用于10%的税率,60000×10%-210=5790元。也就是他的年终奖将缴纳个税5790元;此外,工资收入120000元减去60000元的起征额,再减去30000元总扣除,余下的30000÷12=2500元,适用于3%的税率,缴纳个税为900元。合计需要缴纳5790+900=6690元。

合并计税咋计算

合并计税其实就是说把几种收入合并在一起,然后根据这几种收入之和计算应纳税额。

应纳税额=(综合所得收入额-6万元-三险一金等专项扣除-专项附加扣除-依法确定的其他扣除-公益慈善事业捐赠)×适用税率-速算扣除数

具体可以对照下表:

图表来源于税务总局相关文件

继续使用刚才的例子。

陈某按合并计税的方式,全年收入总额12万元+6万元,减去6万元和所有扣除3万元,所得的金额9万元适用于10%税率,速算扣除数是2520,90000×10%-2520,共需要缴纳个税6480元。

单独计税需要缴纳6690元,合并计税需要缴纳6480元。可见对陈某来说,使用合并计税更划算一些。

那么,是所有的合并计税都更划算吗?不一定。

再举个例子:

某公司的小王,工资应纳税所得是15万元,年终奖3万元。

如果选择合并计税,在合计了年终奖和工资后,金额18万元适用于20%的税率,速算扣除数是16920。180000×20%-16920=19080元;

如果将工资和年终奖单独计税,工资150000÷12=12500,适用于20%税率,速算扣除数是1410,12500×20%-1410=1090,1090×12=13080元,工资部分需要缴纳个税13080元;年终奖3万元,适用于3%税率,需要缴纳个税900元。两部分相加,小王应纳税额是13980元。这种情况下,小王选择单独计税最划算。

总结

单独计税和合并计税,是不同的年终奖计税方式。每个人的情况不同,所适用的计税方式也不一样,需要具体情况具体分析。

一般来说,单独计税方式更适合收入较高的群体,特别是工资高于年终奖的情况,比如全年工资收入40万,年终奖10万,单独计税更划算。合并计税方式更适合月工资较低年终奖较高的人群。

不会计算怎么办?

如果对于个税的计算觉得麻烦或者不知道如何计算,可以咨询靠谱的理财师。

税收是调节人民贫富差距的重要手段之一,随着经济的发展,相关政策、制度的调整是必然的。作为理财师,需要做的就是时刻关注相关动态,在不违反法律法规的前提下为客户规划真正有价值的税务优化方案,帮助其实现财富税后收入的稳健增长。

以上就是“选对计税方式,等于多发年终奖!”的介绍,希望对您有所帮助。