首页

实务课程

继续教育

交流中心

首页

实务课程

继续教育

交流中心

金融热词:1分钟带你看懂 “影子银行”

影子银行,是指游离于银行监管体系之外的各种金融中介业务。以非银金融机构为载体,对金融资产的信用、流动性和期限等风险因素进行转换,扮演着“类银行”的角色。

在刚刚结束的陆家嘴论坛上,银保监会主席郭树清指出:“严密防范影子银行死灰复燃。”我国影子银行规模较历史峰值压降20万亿,具有“体系内”和“类信贷”的特征。

01

它不是银行,却和银行有相同的功能

影子银行这个概念是2007年由美国经济学家保罗·麦卡利首次提出。美国当时存在大量承担信用中介的金融活动,游走在常规的金融体系之外,像传统银行一样提供融资、信用、流动性转换的功能,这些活动仿佛“在阴影之下运行”、“像银行的影子”,带来了潜在的系统性风险,所以被称为“影子银行”。

影子银行具体包括哪些形式?

根据银保监会发布的《中国影子银行报告》称,广义上的影子银行包括:银行同业特定目的载体投资、委托贷款、资金信托、信托贷款、银行理财、非股票公募基金、证券业资管、保险资管、资产证券化、非股权私募基金、网络借贷P2P机构、融资租赁公司等。

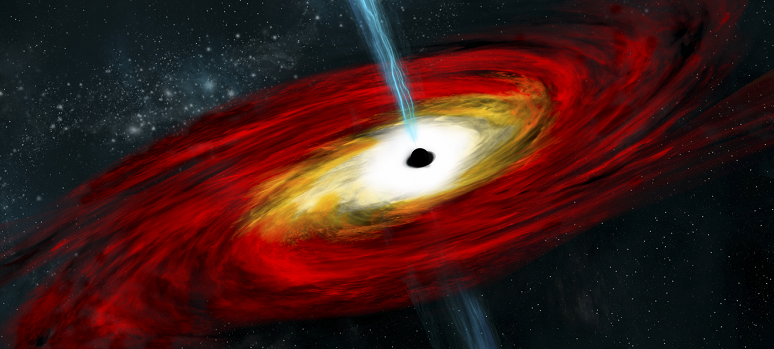

影子银行就像一个隐蔽的黑洞

它有哪些特点?

非银行金融机构是主要载体

具有金融资产风险因素转换的作用

构成了系统性风险的重大隐患

游离于审慎监管、行为监管和救助体系之外

02

影子银行暗藏哪些风险呢?

它不断推高杠杆水平。2013年6月我国的宏观杠杆率突破200%,2016年达到239%,在这三年多的时间,影子银行发挥着关键作用,加大各经济活动的债息负担,降低资金周转效率。各种以套利为目的的影子银行不断涌现。一些银行大量发行同业存单,借自发自购、同业存单互换等方式进行理财投资和委外投资,而资金知识在体系内“徘徊”,并没真正涌向实体经济。它掩饰了资产质量的真实性。经过影子银行的包装,商业银行在会计科目上把贷款转为投资,或完全转移至表外,逃避贷款风险分类的要求,造成资产质量不实。

03

影子银行潜藏的“双面性”

尽管大部分人谈“影”色变,但它已经成金融体系中不可忽视的力量。如果把银行贷款之外的融资渠道都界定为影子银行的话,可能反而会致使社会融资收缩。

CFP课程中详细讲解过投资者特征的分析,提到风险的发生与后果均具有不确定性,同样的结果有些人可以接受,而另一些人却无法承受,这背后潜藏着不同人的风险态度和风险承受能力。应该说,影子银行是金融中介体系的有机组成部分,在一定程度上满足了个性化的金融需求。一些投资者风险偏好较高,愿意承担高风险以换取高回报,而传统的存贷款业务尚且无法满足这些多元需求。

我国对于影子银行的治理和金融风险的防范与化解付出了巨大努力,但以抽刀断水的方式治理必定会伤及实体经济的运行。一方面,要推动银行业改革和金融创新,发展多层次的金融体系。另一方面,分辨影子银行的利弊,保持成熟的投资者心态。

作为金融理财师,应该根据客户的实际情况,衡量其风险承受能力和意愿,以此来建议客户从当下的财富现状实现未来财富目标。

以上就是“金融热词:1分钟带你看懂 “影子银行””的介绍,希望对您有所帮助。